O Banco Montepio, um banco que não transfere quaisquer dividendos para o acionista (AMMG) há 8 anos, que só consegue obter “lucros” de 7,7 milhões € em 2021 não constituindo imparidades de crédito no 2º semestre de 2021, e que perde quota de mercado

Neste estudo analiso o Relatório e Contas do Banco Montepio de 2021 do seu conselho de administração. Faço-o porque é importante para os 602.000 associados do Montepio saber qual é a situação do banco pois a maior parte das suas poupanças (3200 milhões €), estão aplicadas no Capital social do banco que é 2.420 milhões €, mas cujos Capitais Próprios atuais são apenas 1.363 milhões €, ou seja, foram destruídos 1.057 milhões € devido fundamentalmente à gestão ruinosa de Tomás Correia. E é importante para eles saber se a atual administração está a conseguir recuperar esse valor. É o que procuro esclarecer com base na análise do Relatório e Contas do Banco Montepio de 2021.

Estudo

O Banco Montepio, um banco que não transfere quaisquer dividendos para o acionista (AMMG) há 8 anos, que só consegue obter “lucros” de 7,7 milhões € em 2021 não constituindo imparidades de crédito no 2º semestre de 2021, e que perde quota de mercado

Desde 2013 que o Banco Montepio não transfere quaisquer dividendos para a Associação Mutualista. E 2021 vai ser mais um ano que isso acontece. E isto apesar da Associação Mutualista (os associados), terem aplicado no capital social do Banco Montepio 2.420 milhões €, tendo já desaparecido 1.057 milhões € (ver quadro 2), pois os Capitais Próprios (diferença entre ATIVO e PASSIVO) do Banco Montepio estavam reduzidos, em 31.12.2021, a apenas 1.363 milhões €, de acordo com Relatório e Contas de 2021. Portanto, para além das poupanças dos associados aplicadas no Banco Montepio não terem tido qualquer rentabilidade desde 2013, uma parte delas desapareceram devido fundamentalmente à gestão ruinosa e irresponsável de Tomás Correia. No entanto, a atual administração ainda não foi capaz de iniciar uma real recuperação dessa situação como vamos mostrar utilizando os dados por ela divulgados em 2021.

OS “LUCROS” DE 7,7 MILHÕES € EM 2021 FORAM CONSEGUIDOS FUNDAMENTALMENTE À CUSTA DA NÃO CONSTITUIÇÃO DE IMPARIDADES DE CRÉDITO NO 2º SEMESTRE DE 2021, OU SEJA, DE MENOR SEGURANÇA

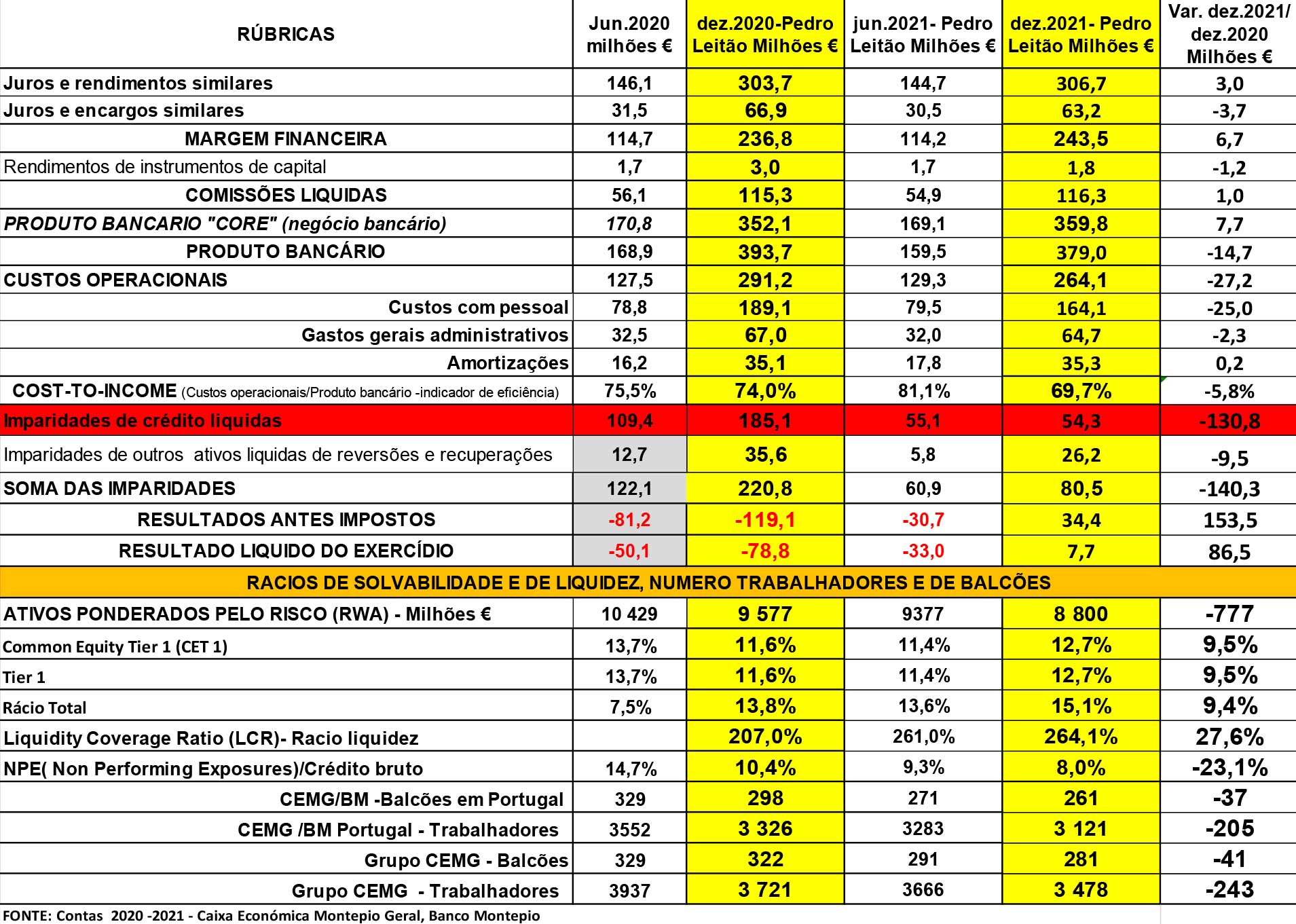

No quadro 1, estão os valores das principais rúbricas da Demonstração de Resultados do Banco Montepio de 2020 e2021 para que a análise se torne mais fácil e também mais clara.

Quadro 1 – Principais rubricas e valores da Demostração de Resultados e dados do Banco Montepio-2020/2021

Se se comparar os valores de dez.2020 com dez.2021, as conclusões que se tiram são as seguintes. Entre 2020 e 2021, a Margem Financeira aumentou em apenas 6,7 milhões €, e mais de metade (3,7M€) foi devida à redução dos juros pagos pelos depósitos (em 2020, os depositantes, maioria associados, receberam 19,4 milhões € e, em 2021, apenas 10,4 milhões € apesar dos depósitos aumentarem 285 milhões €); as Comissões líquidas tiveram um aumento de 1 milhão de euros devido à reduzida concessão de crédito. Como consequência o Produto bancário que, que corresponde ao Valor Acrescentado do banco, que serve para suportar as despesas e lucros, sofreu uma redução de 14,7 milhões € (diminuiu de 393,7 milhões € para 379 milhões €). O “lucro” de 7,7 milhões € obtido em 2021 só foi conseguido à custa fundamentalmente da redução dos Custos com Pessoal que, entre 2020 e 2021, diminuíram em 25 milhões € devido à política de redução de trabalhadores (-243) o que está a diminuir a capacidade do banco, e à custa também de uma redução muito significativa na constituição de “imparidades de crédito” que sofreram uma redução de 130,8 milhões € (entre 2020 e 2021, passaram 185,1 milhões € par apenas 54,3 milhões €). É certo que, entre 2020 e 2021, há uma forte redução dos “Ativos ponderados pelo risco” (RWA) que diminuíram de 9.577 milhões € para 8.800 milhões € (-777 milhões €), que deve ter sido obtido por meio de crédito abatido ao Ativo e pela venda de carteira de crédito, mas mesmo assim esta redução significativa na constituição de imparidades levanta duvidas. E são maiores quando no fim do 1º sem.2021 tinha-se já constituído 55,1 milhões € de imparidades de crédito e no fim de 2021 o valor que aparece é apenas 54,3 milhões €, ou seja, não se constituíram mais imparidades de crédito no 2º semestre de 2021, como até se diminuíram as que se tinham siso constituídas no 1º semestre do ano. Isto causa estranheza quando os créditos não produtivos (NPE) ainda representam 8% (897 milhões €), mais do dobro da média do mercado 3,7%. E é previsível que o incumprimento do crédito aumente em 2022 devido aos efeitos da moratória no passado, à crise causada pela pandemia e pela guerra, e à subida da taxa de juro do BCE. A redução de imparidades, se não for fundamentada, fragiliza o banco para o futuro. Recorde-se os recentes alertas/recomendações da missão do FMI (maio/2022) para banca que parecem ter sido ignorados O “cost-to-income”, que dá a percentagem do Produto bancário que é gasto com os custos operacionais (ver quadro 1) é também um indicador importante para avaliar a qualidade da gestão. Ele continua a ser muito elevado (69,7% em 2021 no Banco Montepio, e a média no mercado é 46%, o da CGD é 38,5%).

O aumento dos rácios de capital que se verifica entre 2020 e 2021 (CET 1, Tier 1, e Rácio Total), sendo positivo, deve-se fundamentalmente à diminuição do “Ativo ponderado pelo risco” (RWA). Também o rácio de liquidez (LCR) aumentou passando, entre 2020 e 2021, de 207% para 264,1%, muito acima do exigido pelo Banco de Portugal, o que serve para tranquilizar os depositantes. Como aspetos negativos verifica-se, entre 2020 e 2021, uma redução importante de trabalhadores (-243) e de balcões (-41), o que torna o Banco Montepio cada vez mais insignificante e com menor capacidade, correndo já o risco de ser ultrapassado pelo Crédito Agrícola como se mostrará.

Quadro 2 – Variação das principais rúbricas do balanço do Banco Montepio entre 2017 e 2021

Incluímos no quadro 2 uma coluna com os valores de 2017, apenas para que se possa ficar com uma ideia da situação do Banco Montepio no momento em que Tomás Correia demitiu numa assembleia unipessoal (só ele é que representava o acionista que é a Associação Mutualista) todos os órgãos do banco (conselho de administração e conselho de geral de supervisão) por eles se oporem à sua interferência quase diária na gestão corrente, o que fez sem qualquer oposição do Banco de Portugal. No entanto, a análise que se vai fazer é fundamentalmente referente ao período da gestão de Pedro Leitão, pois agora é dela que depende a recuperação a embora não deixando de fazer comparações com a situação do banco em 2017.

Uma conclusão importante e preocupante que se tira dos dados anteriores relativos ao período 2020/2021 é a elevada concentração do ATIVO do banco em títulos e outros instrumentos financeiros pois, entre 2020 e 2021, aumentou de 3.013 milhões € para 3.339 milhões € (16,9% do ATIVO do banco em 2021; em 2017, era 11,8%). Isto para além de revelar a incapacidade da atual administração para aumentar o crédito (é mais fácil investir em títulos), envolve um elevado risco para o banco. Basta as taxas de juro aumentarem mais do que aquelas que estão associadas a esses títulos, como é já previsível, para que o banco tenha de registar menos-valias (prejuízos) significativos ou ter nesses títulos uma taxa de rentabilidade inferior à do mercado e inflação. O Banco Montepio, com esta administração, está-se a transformar, de banco comercial e de retalho, num banco que aposta em investimentos financeiros pois, entre 2020 e 2021, o aumento da carteira de crédito foi apenas de 90 milhões €, enquanto as aplicações em títulos aumentaram em 325 milhões €. O aumento de crédito continua a não ser significativo. Entre dez.2020 e dez.2021, o crédito líquido cresceu apenas 0,8%, uma percentagem muito inferior à média do mercado como mostraremos, sendo muito inferior ao valor do crédito em 2017 (menos 1.361 milhões €).

Uma outra conclusão importante é que apesar da elevada liquidez existente no banco (LCR = 264,1% em dez.2021), registou em 2021 um aumento enorme do envidamento do Banco Montepio ao BCE pois cresceu em 109,9% (+1.520 milhões €), certamente para tirar partido da diferença de taxas de juro passivas e ativas, portanto um expediente para aproveitar a política do Banco Central Europeu de juros negativos, que desaparecerá com o aumento da taxa de juro e com a eliminação da compra de ativos.

O rácio de transformação, que revela quanto euros de crédito o banco concede por cada 100€ de depósitos que capta, que já era baixo em 2020 ainda diminuiu mais em 2021, o que é um sinal claro da incapacidade da atual administração para aumentar o crédito concedido. Em 2020, por cada 100€ de depósitos o Banco Montepio concedia crédito no montante de 92,6€, enquanto em 2021 por cada 100€ de depósitos concedeu apenas 91,2€ de crédito. Em 2017, por cada 100€ de depósitos concedia crédito no montante de 103,7€, portanto o crédito concedido era superior aos depósitos o que permitia obter uma maior rentabilidade das disponibilidades (cobrava juros por crédito concedido sobre um montante superior ao montante de depósitos que tinha de pagar juros). E este indicador é importante para avaliar a gestão.

Em 2021, apesar dos Capitais próprios serem superiores em 45 milhões € aos de 2020, no entanto eles ainda são inferiores em 1.057 milhões € (em 2017, a diferença era de 657 milhões €) aos aplicados pela Associação Mutualista dos associados no Banco Montepio (2.420 milhões €), o que revela que recuperação do capital dos associados que foi destruído vai ser muito difícil com esta gestão.

A PERDA DE QUOTA DE MERCADO TANTO A NIVEL DE CRÉDITO COMO DE DEPÓSITOS PELO BANCO MONTEPIO

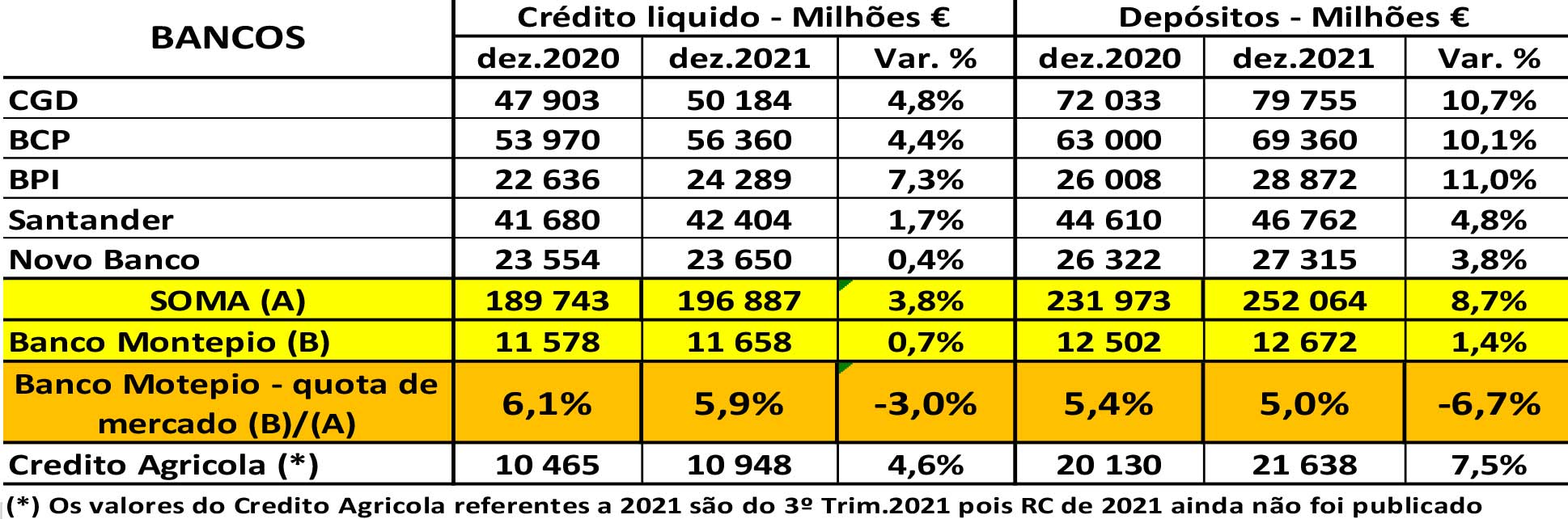

Um outro aspeto negativo que os dados do Banco Montepio revelam é a perda continuada de quota de mercado tanto no crédito concedido como na captação de depósitos como os dados do quadro 3 mostram, o que revela a diminuição de importância do Banco Montepio no setor bancário em Portugal.

Quadro 3 – Variação das quotas de mercado do Banco Montepio entre 2020 e 2021

Se comparamos o crescimento do crédito líquido concedido pelos 5 maiores bancos com o aumento registado no Banco Montepio a diferença é grande. Entre 2020 e 2021, o crédito concedido pelos 5 maiores bancos a operar em Portugal aumentou, em média, 3,8%, embora variando o aumento entre eles, e no Banco Montepio o aumento foi apenas de 0,7%, ou seja, o crescimento médio percentual do crédito dos cinco bancos foi 5,4 vezes superior ao do Banco Montepio. Como consequência a quota do Banco Montepio, comparando o total do crédito concedido por este com o total destes cinco bancos, diminuiu de 6,1% para 5,9%. Uma parcela da quota do Banco Montepio foi assim apropriada pelos maiores bancos. Mesmo comparando com o Crédito Agrícola, e o valor de 2021 desta entidade é do 3º trimestre, a diferença é ainda maior. A falta de dinamismo da atual gestão do Banco Montepio é evidente.

Os depósitos no Banco Montepio e dos 5 maiores bancos, entre 2020 e 2021, cresceram em média 8,1% nos 5 maiores bancos, e no Banco Montepio aumentou apenas 1,4% (em termos percentuais, 6,2 vezes menos), o que determinou que a quota de mercado do Banco Montepio tenha diminuído em 6,7% (passou de 5,4% para 5%). É evidente que com uma gestão desta natureza (crédito e depósitos), o Banco Montepio nunca recuperará as poupanças dos associados investidas no Capital social que foram destruídas. Sem aumento significativo do negócio bancário a recuperação do Banco Montepio não será possível. E Pedro Leitão ainda não conseguiu isso. Será que a nova administração executiva presidida por ele conseguirá? Vamos esperar para ver, mas todos associados deverão estar atentos para segurança das suas poupanças pois o banco é o principal ativo que garante isso.