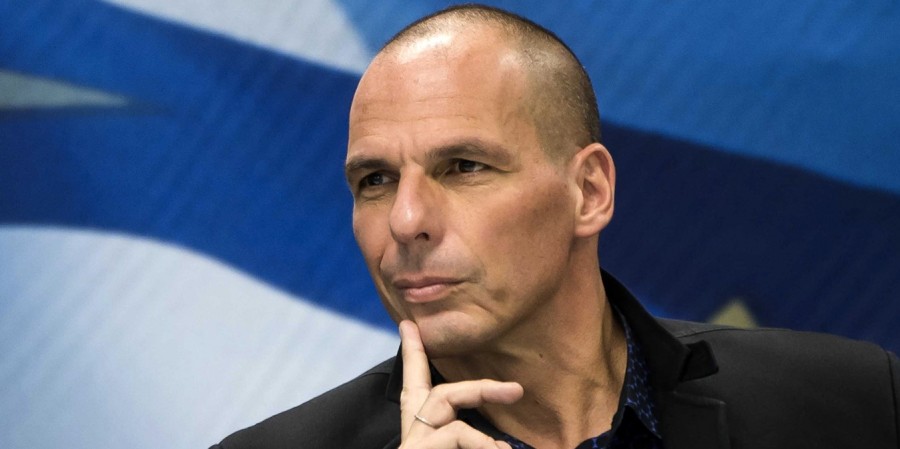

Vou começar este artigo pelo fim: quem tem medo de Varoufakis são os medrosos e nem me atrevo a trocar uma única letra desta palavra. O leitor descobrirá porquê. Mas para chegar a esta conclusão é preciso seguir o raciocínio do homem que desafiou a União Europeia…e perdeu. Perdeu uma batalha mas talvez tenha dado a fórmula para ganhar a guerra.

Vivemos em bancorruptocracia, começa por dizer Varoufakis, no seu livro Minotauro Global. A diferença é que os americanos não operam com as deficiências da zona euro e não têm de se preocupar com o abraço de morte entre as dívidas soberanas e as perdas dos bancos. A Europa tem de lidar com um Banco Central problemático e com um banco central alemão que trata os PIGS da zona euro como terras de austeridade, fora das leis da macroeconomia.

O debate na Europa dos burocratas centra-se em questões técnicas: deverá haver “condicionalidade” nas compras de títulos pelo BCE? Deverá o BCE supervisionar todos os bancos da Europa, ou apenas os “sistémicos“? Estes debates feitos em crioulo financeiro escondem perguntas tão decisivas para o futuro da Europa quanto as que determinaram os tratados de Vestefália , Viena ou Roma . São questões que determinarão se a Europa se mantém junta ou sucumbe às forças desencadeadas pela crise de 2008.

As perguntas do BCE reflectem uma realidade trágica mas podem ser resumidas numa fórmula simples: a Europa está a desintegrar-se porque a sua arquitectura não aguenta as ondas de choque provocadas pelos estertores do capitalismo neoliberal centrado em Wall Street, e que fizeram o mundo pagar tributo entre 1971 e 2008.

Com a crise de morte de 2008, e com a falta de dinheiro em Wall Street, a Europa caiu de joelhos. Mas a insolvência de Lisboa, Madrid, Atenas, Dublin e Roma não resulta da prodigalidade fiscal, do “gastámos acima das nossas posses” de Passos Coelho: a Espanha tinha dívida menor do que a Alemanha em 2008; a Itália tem défices orçamentais pequenos. A insolvência –“o não há dinheiro” de Vítor Gaspar – resultou do fim da festa neo-liberal e da globalização, em que a economia da zona do euro dependia da procura das suas exportações líquidas pelo capitalismo global.

O abraço de morte entre bancos falidos e estados insolventes – Grécia, Irlanda, Portugal, Itália e Espanha – o “salvar os bancos em vez de salvar empresas e famílias” é uma das facetas da crise. A outra é o capitalismo com respiração artificial, com o BCE a comprar os títulos de estados cotados por agências financeiras privadas.

E porque nada faz a Alemanha para solucionar a crise do euro? A narrativa que nos é servida é que a Alemanha e outros estados do norte não querem pagar as dívidas dos países periféricos e resistirão a qualquer tentativa de união fiscal ou união bancária até estar convencida de que os parceiros terão finanças responsáveis. É a fábula da cigarra e da formiga. A Alemanha escapou da crise pela sua frugalidade e trabalho; os mediterrânicos perdulários não previram o inverno financeiro. E as formigas boas devem punir as cigarras más

Esta mentalidade oculta a grande razão que mantinha a zona do euro saudável e a Alemanha excedentária antes de 2008: o capitalismo neo-liberal permitiu aos países do norte, como a Alemanha, permanecer exportadores líquidos de bens de capital e bens de consumo, dentro e fora da zona do euro; ao mesmo tempo, os países periféricos do euro importavam esses bens, financiados pelos dólares norte-americanos.

Segundo Varoufakis, só há uma solução para evitar a acumulação de excedentes sistemáticos nuns países e deficits persistentes noutros: criar um mecanismo de reciclagem dos excedentes, como já Keynes propôs em Bretton Woods à escala global em 1944.

As nações reciclam os seus excedentes de duas maneiras: redistribuem riqueza através de transferências directas, pagando serviços e rendas a cidadãos carenciados com o dinheiro dos impostos; e promovem investimentos directos, com fábricas e equipamentos em regiões deprimidas.

O problema com as uniões monetárias – como a Argentina aprendeu em 1990 e a Europa após 2008 – é que os fluxos internos de comércio e de capital podem permanecer desequilibrados durante décadas. Há sempre o risco de Lisboa permanecer mais rica do que Trás-os-Montes, Estugarda do que a Pomerânia, ou a Califórnia do que o Arizona.

Para esses desequilíbrios não serem crónicos, alguém deve ceder. Quando havia moedas nacionais na Europa, a taxa de câmbio encarregava-se disso: o superavit da Alemanha era compensado pela desvalorização gradual de dracmas, liras e escudos face ao marco.

Com o euro como moeda comum, o caso mudou de figura. É preciso um mecanismo de reciclagem dos excedentes, uma ideia retomada por Varoufakis que tem sido apoiada por economistas como Davidson e Stiglitz.

Os Estados Unidos são uma bem-sucedida união monetária porque têm dois sistemas de reciclagem dos excedentes: 1) as transferências para os cidadãos; 2)o complexo militar-industrial: quando a Boeing ou a General Dynamics ganham um contrato do Pentágono, têm que localizar a produção num dos estados deficitários.

Enquanto os países superavitários da Europa não encontrarem mecanismos semelhantes que sejam interessantes pois ganham mercados para as exportações; e enquanto não estiverem dispostos a trocar a supremacia de curto prazo pela sustentabilidade a longo prazo, continuará o longo e doloroso processo de desintegração.

Varoufakis perdeu a batalha de 2015 contra a bancorruptocracia. Iremos agora todos perder essa guerra?