Análise financeira e considerações finais.

O plano financeiro expõe o seu orçamento operacional e as expectativas de vendas para o seu negócio. Por norma, a primeira coisa que qualquer investidor ou banco pretendem saber é quais os cash-flow[1] que o seu negócio irá gerar e qual o payback[2] do investimento. O seu plano financeiro é a sua melhor estimativa para o futuro financeiro da sua empresa. No entanto o plano financeiro não passa de uma estimativa, pois é muito difícil assegurar como vai ser a sua performance antes de 6 meses ou um ano de atividade. O plano deverá incluir um orçamento de operações de um ano e até três anos de projeções de vendas da empresa.

O plano financeiro deverá também incluir uma projeção do cash-flow e uma análise do ponto de equilíbrio. O processo de desenvolvimento do plano financeiro irá ajudá-lo a compreender melhor o nível de vendas necessário para cobrir as despesas e manter uma rentabilidade sustentada.

Existem custos recorrentes que vamos ter de suportar todos os meses. Alguns destes custos vão verificar-se independentemente de termos vendido muito ou pouco. A renda, os salários, os seguros são alguns exemplos dos chamados custos fixos. Outros custos variam consoante as quantidades de produtos vendidos ou serviços prestados. As matérias primas consumidas, a subcontratação de serviços são alguns exemplos dos custos variáveis.

Se o saldo entre os nossos proveitos e os nossos custos for negativo, então algo está errado. No entanto, nos primeiros tempos pode acontecer que em algumas atividades os resultados obtidos sejam negativos. Entre outras causas, o principal fator é a base de clientes ainda estar a ser construída. Porém, isto é um indicador a ter em conta, pois pode significar que algo está a falhar no nosso plano de negócio.

O sucesso de uma boa empresa depende muito de uma boa gestão e principalmente da sua saúde financeira. A análise da situação financeira, um acompanhamento detalhado e uma eficaz planificação farão a diferença nos resultados e evolução de um negócio.

As atividades de controle financeiro de uma empresa dizem respeito a tudo aquilo que vai verificar se o planeamento está a ser bem executado e quais as medidas necessárias para corrigir o rumo, caso alguma coisa tenha mudado desde então.

A viabilidade da empresa passa também por cumprir atempadamente com os seus pagamentos. Para tal torna-se necessário ter uma ideia clara das entradas e saídas de dinheiro, isto é, das receitas e das despesas. Os prazos de pagamento dos clientes são diferentes dos prazos de pagamento aos nossos fornecedores, ao Estado, aos nossos colaboradores entre outros. Se colocarmos toda esta informação numa folha de Excel teremos uma tabela na qual nos poderemos orientar e saber quanto é que vamos receber e quanto é que vamos pagar.

Os indicadores de viabilidade mais utilizados são:

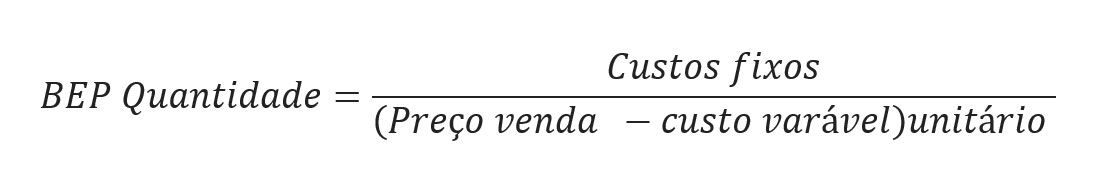

- Break-Even – representa o valor ou quantidade que a sua empresa necessita de faturar para pagar todos os seus custos em um determinado período. Depois de atingido este valor a empresa começa então a gerar lucro.

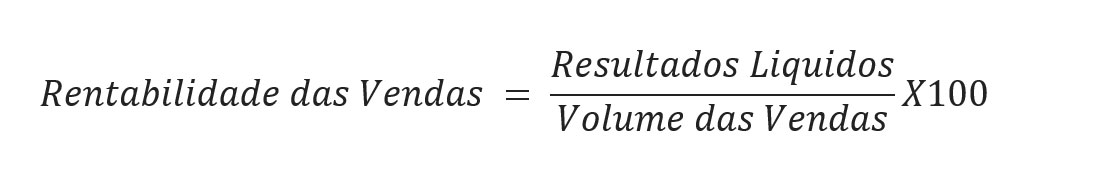

- Rentabilidade das vendas – é o indicador que mede a razão entre os resultados líquidos e o volume de vendas. É um dos principais indicadores económicos das empresas, pois está relacionado com a sua competitividade. Se a empresa possui uma boa rentabilidade, ela poderá otimizar o seu posicionamento estratégico e efetuar maiores investimentos em comunicação, na diversificação dos produtos, na aquisição de novos equipamentos, tornando-a assim mais competitiva.

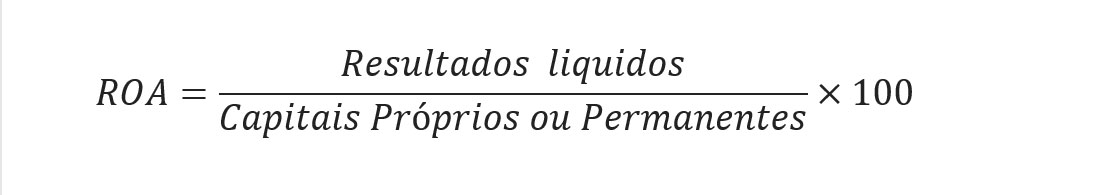

- A Rentabilidade dos ativos (ROA) – é um indicador de atratividade dos negócios, pois mede o retorno do capital investido dos sócios/investidores. A ROA resulta do quociente entre os resultados líquidos e os capitais permanentes. Esta rentabilidade deve de ser comparada com as remunerações (taxas) praticadas no mercado financeiro. total. A rentabilidade deve ser comparada com índices praticados no mercado financeiro.

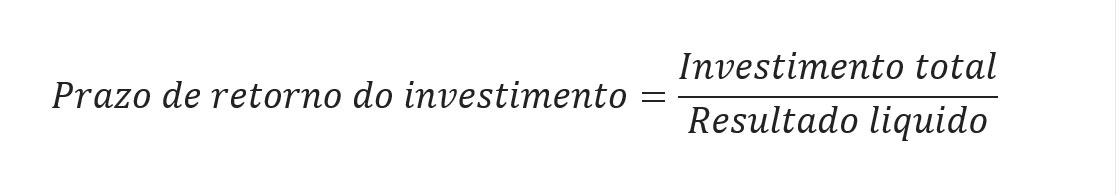

- Prazo de retorno do investimento – é também um indicador de atratividade. Indica o tempo necessário ao empreendedor (ou investidor) para recuperar o dinheiro que investiu no negócio.

Demonstrações financeiras

As demonstrações financeiras (balancete, balanço, demonstração de resultados, demonstração de fluxos de caixa) são relatórios de gestão destinados a apoiar a tomada de decisão nas empresas. As demonstrações mais importantes são:

- Balancete – O Balancete é um instrumento financeiro que se utiliza para visualizar a lista total dos débitos e dos créditos das contas, assim como o saldo de cada uma delas (devedor ou credor). O balancete espelha a contabilidade de uma empresa ou organização num determinado momento.

- Balanço – O balanço representa a situação patrimonial de uma empresa ou organização (ativos, dívida e capital), num determinado momento de tempo. É normalmente apresentado no final de um período contabilístico (trimestre, semestre ou ano).

- Demonstração de Resultados – É um relatório que nos mostra a situação dos rendimentos e dos gastos durante um período de tempo. Na demonstração de resultados podemos verificar se a empresa alcançou resultados positivos ou negativos durante esse período de tempo.

- Demonstração de Fluxos de Caixa – Indica quais foram as saídas e entradas de dinheiro na caixa durante um determinado período e o resultado desse fluxo.

Considerações Finais

É notório o esforço e investimentos de governos e instituições, em desenvolver um perfil empreendedor na população. O interesse no estudo do empreendedorismo e na criação de novas empresas tem aumentado consideravelmente, não só porque esta atividade contribui para dinamizar a economia, mas também para a sustentabilidade e competitividade do País.

No seguimento de um esforço de décadas, ao qual as dificuldades económicas nunca foram distantes, tem vindo a consolidar-se em Portugal uma verdadeira cultura empreendedora. Cada vez mais os jovens (e os menos jovens) anseiam por uma atividade sua, que lhes permita gerir o seu próprio futuro, corporizar os seus sonhos e trabalhar naquilo que amam. O Estado, as escolas e a economia (empresas, associações, bancos, outros financiadores) apoiam cada vez mais esta realidade. Eventos como o Web Sumit credibilizam todo este esforço a nível internacional e colocam-nos definitivamente no topo da lista do empreendedorismo mundial. Este é o cenário em que vivemos, aquele em que estamos a formar as novas gerações. Para eles tudo isto é familiar, como se sempre tivesse existido. Todo o dinamismo, alegria e conhecimento fazem parte de um Portugal que seguramente triunfou nesta área.

Com a realização deste dossier, espero poder ajudar os futuros empreendedores a cometer o menor número de erros possível, de modo a poderem iniciar projetos empreendedores e alcançarem o sucesso.

Notas

[1] Definimos cash-flow como sendo um fluxo de caixa, representa o saldo entre as entradas e saídas de capital de uma empresa durante um determinado período de tempo, sendo calculado através da construção de um mapa de fluxos de tesouraria. Pelas suas características é um importante indicador da capacidade de autofinanciamento da empresa. (Recuperado em 28 de Maio de 2017 em Cash Flow (ou Fluxos de Caixa))

[2] Definimos payback como sendo uma técnica utilizada nas empresas para análise do prazo de retorno do investimento em um projeto. É o tempo de retorno do investimento inicial até ao momento no qual o ganho acumulado se iguala ao valor deste investimento, normalmente este período é medido em meses ou anos. (Recuperado em 28 de Maio de 2017 de Cash Flow (ou Fluxos de Caixa))

Bibliografia

- Altman, E. (1983). Why businesses fail. Journal of Business Strategy, 3(4), 15-21.

- Bucha, A. I. (2009). Empreendedorismo Aprender a saber empreender. Lisboa: RH, LDA.

- Buckingham, M. (2005). Gestor de Sucesso. Lisboa: Cavalo de Ferro editores.

- Clarke, T., & Ostewalder, A. (2013). Modelo de Negócio Eu. Lisboa: Dom Quichote.

- Cressy, R. (2006). Why do most firms die young? Small Business Economics, 26(2), 103-116.

- Cury, A. (2011). Dez Leis para Ser Feliz. Lisboa: Pergaminho.

- Dionísio, P., Rodrigues, J. V., Faria, H., Canhoto, R., & Nunes, R. C. (2009). B-Mercator. Alfragide: Dom Quixote.

- Drucker, P. F. (1986). Espírito Empreendedor. São Paulo: Pioneira.

- Drucker, P., & Kinght, M. (1970). “Entrepreneurship in business enterprise”. Journal of Business Policy, Vol 1.

- Emerson, M. F. (2016). Start Up em 12 Meses. Carcavelos: self.

- Guillebeau, C. (2014). Start Up comece a sua empresa por 100€. Parede: Self.

- Headd, B. (2003). Redefining business sucess: distinguishing between clausure and failure. Small Business Economics, 21(1), 51-61.

- Lindon, D., Lendrevie, J., Rodrigues, J. V., & Dionísio, P. (2000). Mercator 2000. Lisboa: Dom Quixote.

- Machado, H. V. (2010). Reflexões sobre as dimensões do fracasso e mortalidade das pequenas empresas. Revista Capital , 3(1), 51-64.

- Moniz, L. B., & Celeste, P. (2015). 52 Métricas de Marketing e Vendas. Lisboa: Sabedoria Alternativa.

- Pinto, J. P. (2010). Gestão de Operações. Lisboa: Lidel.

- Pumpin, C. (2003). Manual de Gestão para Pequenas e Médias Empresas. Lisboa: Monitor.

- Sarkar, S. (2009). Inovação e Empreendedorismo. Lisboa: Escolar Editora.

- Schenck, B. F. (2013). Marketing das PMES. Porto: Porto Editora.

- Westwood, J. (1999). Como Redigir um Plano de Marketing. Lisboa: Publicações Europa América.

- Wikipedia a inciclopédia Livre. (11 de 5 de 2017). Obtido de Wikipedia: Persona (marketing).