Quando em Outubro do ano passado foi publicado o relatório SPERI do Sheffield Political Economy Research Institute, poucas ou nenhumas repercursões se fizeram sentir na imprensa à revelação quantificada das responsabilidades do sector financeiro na situação da economia britânica. A imprensa desaproveitou a oportunidade de publicar as conclusões do estudo que apontavam que o custo total do potencial de crescimento perdido pelo financiamento em excesso entre 1995 e 2015 foi da ordem de 4,5 biliões de libras, qualquer coisa como duas vezes e meia o PIB médio do período ou 225 mil milhões de libras por ano.

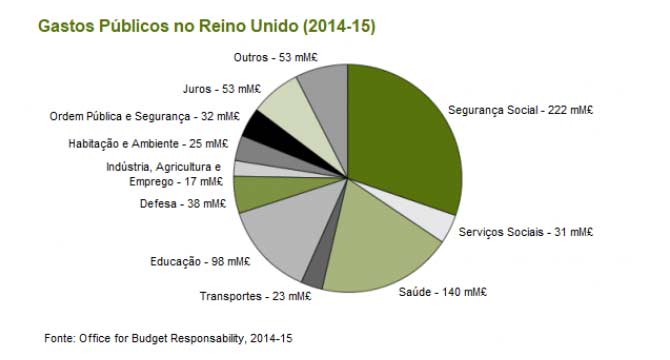

Como o provam estimativas oficiais (quadro acima) a City londrina – designação atribuída ao centro financeiro inglês que é simultâneamente o principal centro financeiro europeu e ponto de concentração de bancos e empresas financeiras protegidas por um regime especial e dotado de uma sólida infraestrutura de tecnologias da informação – retirou à economia mais de 160% dos gastos públicos em Saúde, o equivalente a todo o programa público de Segurança Social, quase 2,5 vezes os gastos em Educação, 7 vezes os gastos em Segurança Pública e quase 6 vezes os gastos com a Defesa.

Esta sangria, revelada por um estudo que centrou as suas atenções na principal praça financeira europeia, ocorre seguramente noutros países e noutras economias; faltam é os estudos que o comprovem de forma irrefutável.

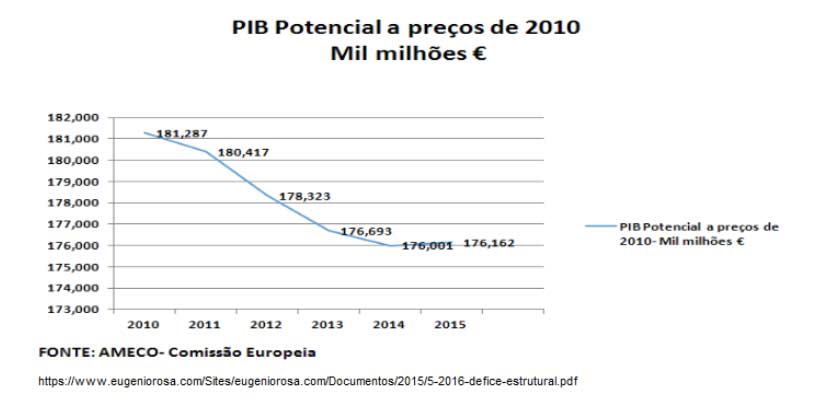

No caso nacional, se não existem estudos análogos, existem pelo menos alguns trabalhos que têm procurado trazer luz sobre os efeitos negativos da crise económica e financeira despoletada em 2008, uma crise estreitamente ligada ao (dis)funcionamento do sector financeiro. Entre estes conta-se um de Eugénio Rosa que, em 2016 se debruçava sobre «A DESTRUIÇÃO DA CAPACIDADE PRODUTIVA DO PAÍS PELA “TROIKA”…»…

…para concluir que as políticas de austeridade então implementadas tiveram o efeito de reduzir o PIB potencial – aquele que é calculado como se houvesse uma plena utilização da totalidade dos factores capital e trabalho – em mais de 5 mil milhões de euros.

Se a este valor juntarmos os 16,7 mil milhões de euros usados nas ajudas ao sector bancário, valor contabilizado em finais do ano passado mas que neste ano já foi dito que as ajudas aos bancos ainda podem custar mais 5,5 milhões aos contribuintes, atirará os “custos” totais para valores superiores a 27 mil milhões de euros, numa economia cujo PIB luta por ultrapassar aos 200 mil milhões, o que significa que entre gastos e perdas originadas nos últimos anos por aquele sector de actividade já vimos “destruídos” mais de 10% do PIB.

Coisa pouca, dirão os habituais panegiristas das maravilhas do modelo económico neoliberal em que vivemos, pois para eles é impensável a possibilidade de existência de qualquer forma de vida sem o sector financeiro que conhecemos. Por outro lado, os poderes estabelecidos longe de verem os malefícios parecem continuar apostados em tudo fazer para assegurarem que nada prejudique ou contrarie quem com desfaçatez continua a acreditar, como Lloyd Blankfein (CEO do Goldman Sachs), que faz “o trabalho de Deus”.

As provas da impunidade continuam a avolumar-se e depois da quase inimputabilidade dos banqueiros mundiais perante a crise que geraram, assistimos agora a regulares provas da continuação do seu poderio quando vemos a contínua reprodução dos comportamentos e limitadas as acções para o seu controlo ou reversão. É disto exemplo o quase total incumprimento das promessas de maior e mais eficaz regulação do sector financeiro feitas no apogeu da crise; atenuados os seus efeitos, os políticos prontamente esqueceram aquela necessidade e continuamos, por chocarem com os interesses instalados, a ver recusadas até as mais simples propostas de equidade fiscal, a acrescer ad infnitum os mercados de futuros e opções sobre matérias-primas finitas, a prosperarem os desregulados mercados de produtos derivados e os offshores, sendo aqui de recordar que em 2012 estimava-se que cerca de 32 biliões de dólares estariam espalhados em centros offshore ao redor do mundo e um estudo de 2017, segundo o qual a economia nacional vê cerca de 1/5 do seu PIB transferido anualmente para esse universo paralelo.

Quem há muito vem denunciando os prejuízos provocados pelo sector bancário tem igualmente apelado por maior e melhor regulamentação financeira, mas o que temos assistido é ao contínuo processo de reconfiguração dos sistemas tributários em benefício dos mais ricos que assim vão desviando a sua riqueza para evitarem contribuir para o interesse-geral.

A par de outras evidências, esta é apenas mais uma que refuta completamente o velho aforismo que determinava que o que era bom para a City era-o igualmente para o Reino Unido

No entanto, parece que ninguém está preparado para desafiar abertamente o poder absoluto da City de Londres, a ponto de hoje já se admitir a forte suspeita de que o Brexit, longe de responder ao apelo dos sectores da população que julga deixada para trás no processo da globalização, será de facto impulsionado pelo relaxamento dos regulamentos, pelo que, há excepção dos que detêm o controlo do poder económico, só poderá piorar para todos.

E isto não é tudo o que se pode criticar ao sector financeiro…

Receba regularmente a nossa newsletter

Contorne a censura subscrevendo a Newsletter do Jornal Tornado. Oferecemos-lhe ângulos de visão e análise que não encontrará disponíveis na imprensa mainstream.